Вернуть налоговый процент

Пожалуй, уже все семьи, даже самые молодые, знают о налоговых льготах, которые предоставляет государство. Если вы родитель одного или нескольких детей, официально трудоустроены, а следовательно платите налог на доходы физических лиц (НДФЛ), вы имеете право на налоговый вычет. Какими видами вычетов можно воспользоваться и сколько при этом сэкономит ваш семейный бюджет — разбираемся вместе.

НДФЛ — это обязательный налог, который удерживается с доходов каждого официально трудоустроенного человека. Этим налогом облагаются практически все виды доходов (за небольшим списком исключений). НДФЛ удерживается одновременно с начислением заработной платы. В большинстве случаев его ставка составляет 13 %.

Стандартные вычеты

Стандартные вычеты

Стандартный налоговый вычет предоставляется независимо от количества детей: уже сам факт их наличия позволяет освободить часть вашего дохода от налогов. Поэтому каждый родитель ежемесячно может получить возврат части уплаченного подоходного налога. Для этого есть два пути: написать соответствующее заявление в бухгалтерию своего работодателя, либо обратиться в налоговую инспекцию по месту проживания.

Если родители живут раздельно, все равно каждый из них может воспользоваться правом на стандартный налоговый вычет на детей. Если же родитель всего один, то он имеет право на двукратное увеличение вычета. Один из родителей может письменно отказаться от вычета, тогда второй получит право на его двукратное увеличение. Правом на применение двукратного вычета также пользуются усыновители и опекуны.

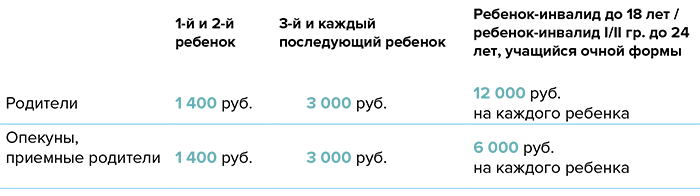

Ежемесячный размер стандартного вычета на детей

Лайфхак

Как получать льготу дольше

Если заработные платы супругов значительно отличаются по сумме, выгоднее оформить вычет на одного супруга — того, чья зарплата меньше. Дело в том, что стандартные налоговые вычеты действуют ровно до того момента, пока ваш годовой доход не достигнет 350 000 рублей. Следовательно, налоговая льгота будет действовать дольше для того родителя, чей доход меньше.

Социальные вычеты

Социальные вычеты

Сэкономить деньги семейного бюджета позволит и вычет с расходов на образование или лечение ваших детей. Например, ребенок посещает платные образовательные занятия в детском саду или вы отдали его на подготовительные курсы к школе, или же тратитесь на платные уроки в школе. Ко всем этим расходам вы можете применить социальный налоговый вычет. Максимальная сумма социальных вычетов ограничена: 120 000 рублей в год на медицинские услуги и 50 000 на обучение каждого ребенка в общей сумме на обоих родителей. Не ограничена только сумма вычета на дорогостоящие виды лечения.

Для получения социальных налоговых вычетов необходимо подать в налоговую инспекцию декларацию о доходах за истекший год и к ней приложить документы, подтверждающие понесенные «социальные» расходы. Этот вид налоговых вычетов вы контролируете сами, а не бухгалтерия организации, в которой вы работаете.

Детали

Организация, в которой вы получили услугу (например, лечили ребенку зубы или оплатили развивающие занятия), должна обязательно иметь соответствующую лицензию — на осуществление медицинской или образовательной деятельности. Если лицензии нет, получить вычет невозможно.

Перечень расходов на детей, дающих право на социальный вычет

- на медицинские услуги и назначенные ребенку лечащим врачом лекарства (перечень услуг и препаратов утвержден правительством РФ);

- на дорогостоящие виды лечения (их перечень утвержден правительством РФ);

- на страховые взносы по договорам добровольного медицинского страхования детей;

- на пенсионные взносы по договорам негосударственного пенсионного обеспечения в пользу детей;

- на страховые взносы по договорам добровольного страхования жизни детей (срок страхования — не менее 5 лет);

- на обучение детей.

Имущественные вычеты

Имущественные вычеты

Приобретение недвижимости, которая оформляется на вас, ваших детей или в том числе на детей, тоже дает вам право на вычет — имущественный.

Вычет положен если:

1. вы строите дом или приобретаете на территории России за счет собственных средств жилую недвижимость, земельные участки или доли в них;

2. если вы выплачиваете проценты по целевым кредитам, взятым на все эти имущественные приобретения.

В обоих случаях государство вернет вам сумму уплаченного НДФЛ: но не более 2 млн рублей, если вы купили или строите жилье, и не более 3 млн рублей, если платите проценты по целевым кредитам.

Если недвижимость приобретается в долевую собственность детей и родителей, в имущественный вычет можно включить долю ребенка. Например, семья из четырех человек (один родитель и трое детей) покупает квартиру стоимостью 2 млн рублей и оформляет равные доли для каждого члена семьи. То есть доля каждого будет составлять 500 000 рублей. Но к вычету родитель может представить всю стоимость жилья — 2 млн рублей, так как это его дети. При этом дети не теряют права после достижения совершеннолетия воспользоваться имущественным вычетом на 2 млн, который предоставляется взрослому человеку один раз в жизни.

Детали

- Обязательное условие получения вычета — наличие официальной заработной платы, с которой выплачивается налог на доходы физических лиц.

- Налоговый вычет производится на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет.

Томская специфика

Томская специфика

Есть ряд льгот по налогам, которые не являются универсальными. Но право регулировать этот вопрос дано регионам и муниципалитетам. Так, из 20 муниципальных образований в Томской области полностью освобождены от уплаты земельного налога многодетные семьи в 10 муниципалитетах, неполные семьи (одинокие матери или отцы) в 5 муниципалитетах. В 19 муниципалитетах для многодетных и неполных семей снижена процентная ставка по налогу. От уплаты НДФЛ в Томской области полностью освобождены многодетные семьи только лишь в 1 муниципалитете из 20. Также в одном муниципалитете освобождены от этого налога неполные семьи и в одном — дети-сироты. В 3 муниципалитетах для многодетных семей снижена процентная ставка по налогу.