5 мифов о коллекторах

Самая популярная информация о коллекторах в интернете — видеоролики на Youtube с названиями «Коллекторы совсем обнаглели» и «Юрист ставит коллектора на место». Почему о коллекторах не стоит думать как о сохранившихся артефактах из 90-х и каким образом просроченная задолженность граждан влияет на экономику в целом?

1. Цель коллектора — взыскать долг любыми способами

1. Цель коллектора — взыскать долг любыми способами

Этот стереотип не соответствует действительности по нескольким причинам. — Задача специалиста по взысканию — помочь вам понять, как вы попали в ситуацию долга и как туда больше не попадать, — объясняет сотрудник отдела взыскания Хоум Кредит энд Финанс Банка Наталья Хохрякова.

Кроме того, с прошлого года специалисты по взысканию сильно ограничены законом о коллекторской деятельности, который жестко устанавливает правила поведения коллектора, количество звонков, время суток, в которое он может связаться с должником, и другие правила общения с заемщиком.

— Например, если ты звонишь клиенту и он отвечает: «Не могу сейчас говорить, перезвоните позже», то в тот же день ты звонить уже не имеешь права. Бывают случаи, когда клиент не мог ответить несколько раз подряд, перезванивать мы ему не могли, а потом заемщик возмущался: «Почему вы не сообщили, что у меня долг?», — рассказывает Наталья.

У многих должников есть представление, что коллекторы звонят конкретно им. На самом деле это не так. У подавляющего большинства крупных «белых» агентств база должников «забита» в систему и телефонное соединение происходит автоматически, а коллектор даже не знает, с кем ему сейчас предстоит общаться.

— Все разговоры телефонных коллекторов происходят по скриптам, то есть никакой грубости, матов и просто слов «от себя» ты не можешь допустить, — объясняет бывший сотрудник «Первого коллекторского бюро» Андрей.

2. Коллекторы — беспредельщики

2. Коллекторы — беспредельщики

Бытует мнение, что коллекторы никому не повинуются и творят, что хотят. Это не так. Работу коллекторов регламентирует не только закон, но и профессиональные объединения. Крупнейшее в России — Национальная ассоциация профессиональных коллекторских агентств (НАПКА).

Она основана в 2007 году, в ассоциацию входят 43 агентства, которые выступают за создание в России цивилизованного коллекторского рынка и строгое соблюдение законодательства и этики взыскания. Как НАПКА контролирует деятельность агентств? Во-первых, проверяет каждое агентство, желающее стать участником ассоциации.

— Проверка начинается уже на стадии рассмотрения заявки от агентства. Изучаются показатели деятельности, внутренние документы, руководство и акционеры. Что важно, компания должна предоставить рекомендации, — рассказывает директор НАПКА Борис Воронин. — В ассоциации принят Кодекс этики, правила которого строже, чем требования профильного закона. Кодекс запрещает использовать в названии компании слова, пугающие должника, а компания с таким названием не принимается в ассоциацию.

Кроме того, агентство должно утвердить сценарии всех процессов общения с должником, чтобы практически полностью исключить «человеческий фактор». Для этого разговоры коллектора с должником записываются и руководитель прослушивает некоторые из них, после чего дает сотруднику обратную связь: насколько корректно он общался с должником.

К так называемым «серым» и «черным» коллекторам, которые в целом создают негативную репутацию для всей профессии, подавляющее большинство российских банков не обращается.

— Мы работаем только с агентствами, которые включены в единый государственный реестр коллекторских агентств, — рассказывает пресс-секретарь ОТП Банка Фёдор Можаев. — Во-вторых, мы контролируем наличие жалоб клиентов на деятельность агентств. Если они есть, всегда запрашиваем запись разговора с клиентом у агентства, чтобы самим детально разобраться в ситуации и разрешить конфликт справедливо. В-третьих, мы регулярно делаем аудиты работы коллекторских агентств — у них в офисе проверяем их работу.

Статистика

7,2 млн россиян не платили за кредит больше трех месяцев

Аналитики ОКБ на основе данных о 47 млн заемщиков с открытыми кредитами, информация о которых хранится в бюро, оценили число российских граждан, испытывающих долгосрочные трудности с внесением платежей по своим кредитам.

На 01.07.2017 г. количество граждан, которые не вносили платежи по кредитам 90 и более дней, достигло 7,2 млн человек — это 15,3 % от общего количества заемщиков с действующими кредитами. Год назад их доля составляла 15,8 % или 7,16 млн человек. Совокупная просроченная задолженность этих граждан перед кредиторами (с учетом штрафов и пеней) достигла 1,43 трлн руб.

3. Для банка мой платеж в 1,5 тысячи в месяц ничего не значит

3. Для банка мой платеж в 1,5 тысячи в месяц ничего не значит

Некоторые заемщики думают, что если сумма просрочки небольшая, то ничего страшного нет. Однако по данным Объединенного кредитного бюро (ОКБ), львиная доля задолженности — по небольшим потребительским займам. В общей сумме просроченной задолженности физических лиц по кредитам эти суммы составляют значительную часть — около 70 %.

По словам Фёдора Можаева, информация о любой задолженности — значительная сумма или нет — всегда направляется в Бюро кредитных историй (БКИ) и сохраняется там в привязке к каждому клиенту. Отметка в БКИ о наличии просроченного долга у клиента может привести к ситуации, когда из-за вроде бы небольшого долга человеку отказывают в выдаче нового кредита в другом банке. Поэтому важно следить за тем, чтобы у вас не оставалось даже небольшой суммы недоплаты.

4. Моя задолженность — это мое личное дело

4. Моя задолженность — это мое личное дело

Если вы считаете, что ваш долг никому не повредит, кроме вас, то это не так. Во-первых, вы автоматически ухудшаете кредитную историю своих близких и родственников, во-вторых, чем больше у банка должников, тем хуже условия для остальных клиентов.

— Я пытаюсь донести должнику мысль: «Понимаете, как вы плохо делаете другим и лично мне?» — объясняет сотрудник отдела взыскания Хоум Кредит энд Финанс Банка Наталья Хохрякова. — Он говорит: «А вы-то тут при чем?» Я отвечаю: « У меня есть карточка, и я хочу получать максимальный кэшбек за покупки. Но из-за того, что у банка много неплательщиков, я получаю, например, не 10 %, как могла бы, а 3 %». Другой пример: у нас все жалуются, что процент по ипотеке высокий, а он мог бы быть ниже по той же причине. Конечно, от вашего решения зависит решение банка сделать что-то для других клиентов, — поясняет Наталья.

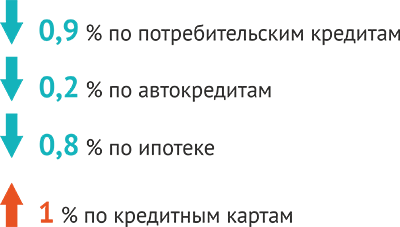

Цифры

Как изменилась просрочка в 2017 году (по данным НБКИ)

5. «Серые» и «черные» коллекторы — неискоренимое зло

5. «Серые» и «черные» коллекторы — неискоренимое зло

По мнению Бориса Воронина, коллекторам, не подчиняющимся регулятору, придется либо соответствовать закону и нормам профессиональной этики, либо уйти с рынка.

— За 2017 год на 52 % увеличилось количество обращений в адрес некоторых кредиторов и ряда коллекторских агентств, которые в НАПКА не входят. Они не подчиняются правилам профобъединения и, видимо, не слишком боятся регулятора, — объясняет директор НАПКА. — Но им неизбежно придется изменить практику взыскания. Пример «Константы» — первого агентства, исключенного Федеральной службой судебных приставов (ФССП) из реестра из-за грубых методов взыскания, — заставит всех остальных вернуться в этические рамки.

В 2017 году НАПКА получила 349 обращений о незаконном взыскании долгов компаниями, которые не входят в ассоциацию. Эти обращения были переданы в профильные службы: ФССП, ФАС, Банк России, Следственный комитет, МВД и другие. По словам Бориса Воронина, проблемой стали не только коллекторы из официального реестра, действующие грубыми методами, но и псевдоколлекторы — они самовольно присваивают себе право взыскивать долги.

Но эту проблему тоже удается решить. Так, ФАС обратила внимание на рекламу псевдоколлекторов в «Яндексе». В мае текущего года комиссия ФАС признала эту рекламу ненадлежащей и выдала «Яндексу» и юрлицу, незаконно взыскивающему долги, предписания о прекращении нарушения. НАПКА намерена передать госорганам информацию о рекламе псевдоколлекторов в Google, на Avito и других площадках.

Закон

Коллектор не имеет права:

- звонить должнику чаще раза в сутки, двух раз в неделю и восьми раз в месяц;

- звонить или приходить домой в период с 10 вечера до 8 утра в будни, а в выходные и праздники — с 8 вечера до 9 утра;

- встречаться с должником чаще одного раза в неделю;

- грубить, угрожать, запугивать.

Если вы столкнулись с нарушениями этих правил, можете пожаловаться в ФССП или в прокуратуру по месту проживания. Жалобу приставам можно отправить через интернет-приемную ФССП fssprus.ru.